Bitcoin (BTC) comienza una semana clave con un cóctel familiar de subidas de precios mezclado con el temor a que vuelva el mercado bajista.

Tras alcanzar su cierre semanal más alto en casi seis meses, el par BTC/USD sigue subiendo más de un 40% en lo que va de año, y solo faltan 48 horas para el cierre mensual: ¿podrán mantenerse las ganancias?

Contra todo pronóstico, bitcoin ha subido más de lo esperado este mes, haciendo de enero de 2023 su mejor mes en una década.

A lo largo de todo el mes, la preocupación se ha centrado en un inminente descenso e incluso en nuevos mínimos macro del precio de BTC, mientras la incredulidad se apoderaba del mercado.

Ese sombrío giro aún no se ha producido y los próximos días podrían convertirse en un periodo crucial para la tendencia a largo plazo de bitcoin.

Los catalizadores no escasean. La Reserva Federal de Estados Unidos decidirá su próxima subida de tipos esta semana: el presidente de la Fed, Jerome Powell, hará comentarios muy esperados sobre la economía y la política.

El Banco Central Europeo (BCE) tomará la misma decisión un día después.

Si a esto le añadimos la presión psicológica del cierre mensual, es fácil ver cómo la nueva semana podría ser la más volátil en la historia reciente de bitcoin.

Abróchate el cinturón, porque Cointelegraph echará un vistazo a cinco cuestiones clave a tener en cuenta cuando se trata de la acción del precio de BTC.

Se prevé que la reunión del Comité Federal de Mercado Abierto afecte la volatilidad de bitcoin

Bitcoin sigue desafiando a los detractores y a los cortos por igual, subiendo cada vez más en plazos más cortos.

El fin de semana no ha sido diferente a otros en enero; el par BTC/USD alcanzó los USD 23,950 durante la noche del 30 de enero, un nuevo máximo de cinco meses y medio.

El cierre semanal logró la misma hazaña: bitcoin no logró alcanzar la marca de los USD 24,000 para un florecimiento final.

En el momento de escribir este artículo, los USD 23,700 formaban un punto focal, según mostraron los datos de Cointelegraph Markets Pro y TradingView, y los mercados estadounidenses aún estaban por comenzar a operar.

A los precios actuales, bitcoin sigue en un 43.1% de ganancias en enero, el mejor enero desde 2013, el primer año de mercado alcista conocido de bitcoin.

Los analistas del mercado están ansiosos por ver qué ocurrirá en torno a la decisión de subida de tipos de la Fed en el Comité Federal de Mercado Abierto (FOMC) del 1 de febrero. Fuente definitiva de volatilidad, el evento podría impactar significativamente en la vela mensual, solo para que la acción del precio de BTC cambie de rumbo inmediatamente.

«¿Quizás con un poco de ayuda de la volatilidad del FOMC? No es una predicción, pero sin duda una configuración de comercio en la que estaría muy interesado», comentó el popular trader Crypto Chase en un gráfico que predice un retroceso seguido de más alzas para el par BTC/USD.

Esa hoja de ruta llevó a bitcoin por encima de los USD 25,000, que en sí mismo es un objetivo clave para los traders, incluso para aquellos que siguen desconfiando de un evento de capitulación masiva que extinga el extraordinario rendimiento de enero.

Entre ellos se encuentra Crypto Tony, que observa la proximidad de los USD 25,000 a la media móvil exponencial (EMA) de 200 semanas de bitcoin.

«La 200 EMA semanal se encuentra justo encima de nosotros en USD 25,000, que como ustedes saben es mi objetivo en lo que respecta a BTC / Bitcoin», dijo a sus seguidores de Twitter el 29 de enero.

“Ahora superar la 200 EMA y el rango alto en soporte es masivo para los alcistas, pero aún tenemos que hacer esto y la gente ya está eufórica. Piensen en ello.”

Un gráfico adjunto todavía trazaba un camino potencial cuesta abajo hacia los USD 15,000.

Como Cointelegraph informó el fin de semana, Il Capo of Crypto, el trader ahora famoso por sus recelos sobre la recuperación, sigue corto en BTC.

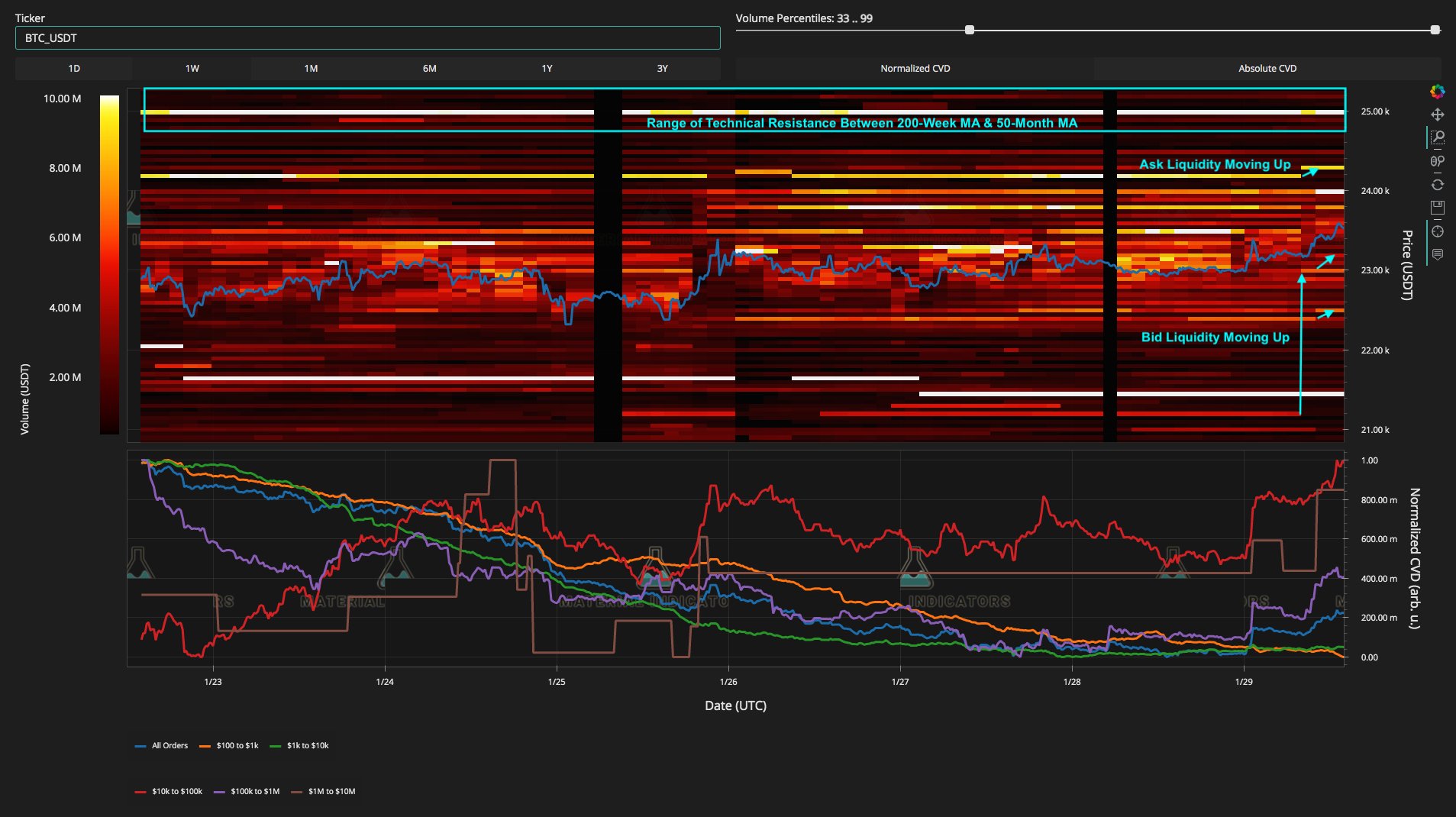

Además, el recurso de análisis on-chain Material Indicators definió los USD 24,000 como una zona importante para que los alcistas se vuelquen en el soporte, junto con las medias móviles simples de 50 y 200 días.

«Si los alcistas superan la marca de USD 24,000, esperaré que la iliquidez alcista sea explotada hasta el rango de resistencia técnica antes de la proyección de la tasa terminal EoY de la Fed del 1 de febrero. Lo que diga JPow moverá los mercados», dijo como parte de un comentario sobre los niveles de oferta y demanda del libro de órdenes de Binance leído este fin de semana.

Material Indicators hizo referencia a las próximas palabras de Powell en el FOMC, señalando también que la liquidez de la oferta se había desplazado al alza, haciendo que el precio al contado se acercara a esa zona clave.

La macroeconomía depende de la subida de tipos de la Fed y de Powell

La nueva semana estará dominada por la subida de tipos de interés de la Reserva Federal y los comentarios de Powell.

En una secuencia de eventos familiar, pero aún angustiosa para los traders de bitcoin, el FOMC se reunirá el 1 de febrero.

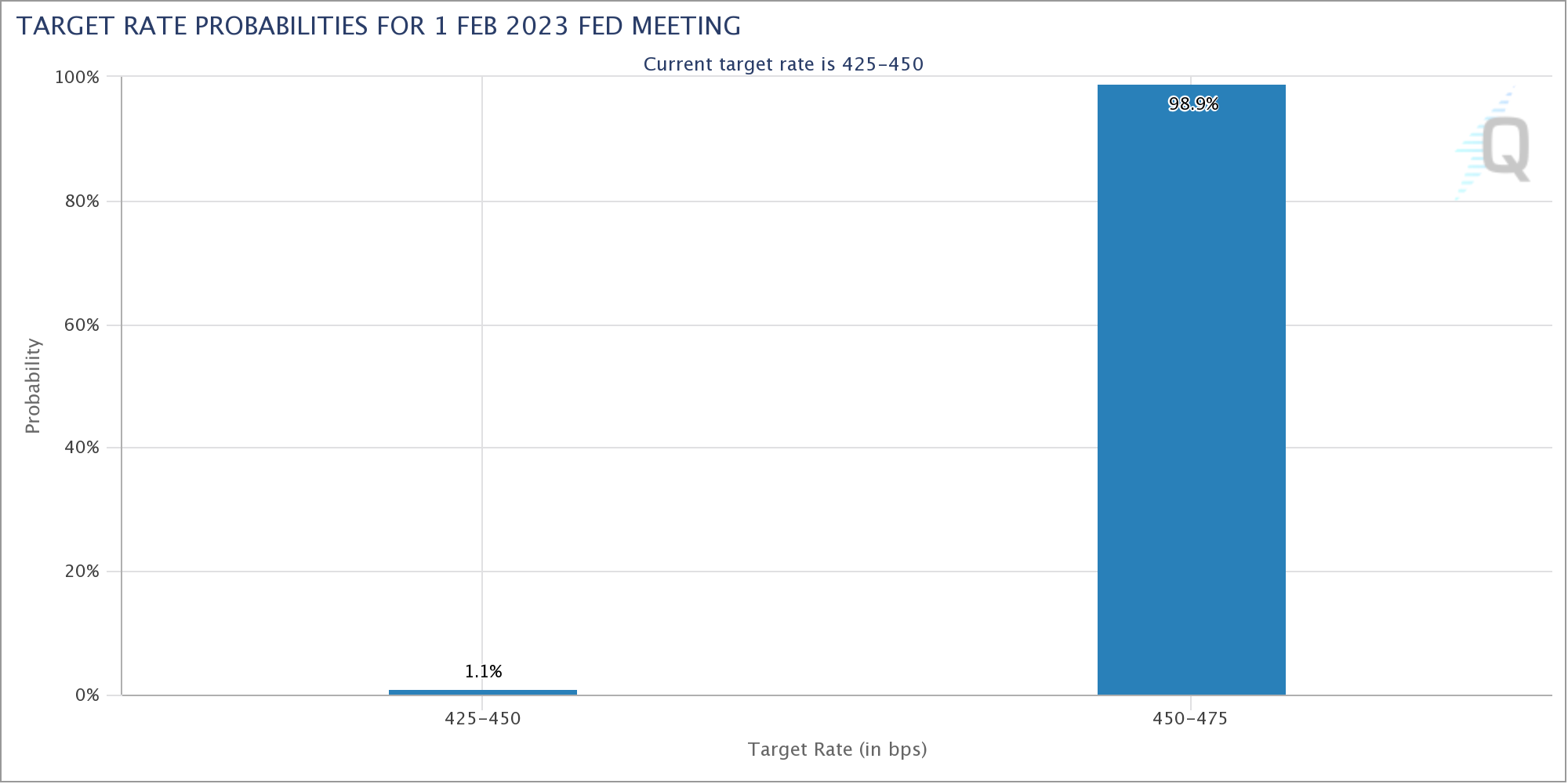

Esta vez, el resultado puede ofrecer pocas sorpresas; las expectativas son casi unánimes de que se predecirá una subida de 25 puntos básicos. No obstante, sigue habiendo margen para la volatilidad en torno a la reunión.

«Los dos primeros días de febrero van a ser volátiles (muy divertidos)», tuiteó la semana pasada el trader y comentarista Pentoshi, que también señaló que al FOMC le seguiría una decisión similar del Banco Central Europeo un día después.

Según la herramienta FedWatch Tool de CME Group, actualmente hay un consenso del 98.4% de que la Fed subirá 25 puntos básicos.

Esto supondrá una nueva reducción en comparación con otros movimientos recientes y el menor ajuste al alza desde marzo de 2022.

«No me sorprendería que los mercados bombearan toda la semana antes de los anuncios del FOMC», dijo Satoshi Flipper, popular comentarista de redes sociales.

“Ya sabemos que son 25 puntos básicos. Entonces, ¿qué le queda a J. Powell para orientarnos? ¿Quedan otros 25 o 50 puntos básicos para el año? Mi punto es con respecto a los tipos: lo peor ya ha pasado.”

En caso de que los especuladores tengan razón al suponer que la Fed ahora tenderá a detener las subidas de tipos por completo, esto teóricamente ofrecería un respiro a largo plazo a los activos de riesgo en todos los ámbitos, incluyendo las criptomonedas.

Sin embargo, como informó Cointelegraph, a muchos les preocupa que el nuevo año no sea un camino de rosas en lo que respecta a la transición de la política de la Reserva Federal. Eso solo puede ocurrir cuando los responsables políticos no tengan más remedio que evitar que el barco económico se hunda.

Otro comentario, del ex CEO de BitMEX, Arthur Hayes, aboga por un gran daño de los activos de riesgo antes de que la Fed se vea obligada a cambiar de rumbo, incluyendo una caída del precio de BTC hasta los USD 15,000.

Siguiendo con las advertencias a largo plazo, Alasdair MacLeod, jefe de investigación de Goldmoney, se refirió a las tensiones geopolíticas en torno al conflicto entre Rusia y Ucrania como un desencadenante clave de la caída de los activos de riesgo en el futuro.

«Nadie está pensando en el efecto que tendría en los mercados la reanudación del conflicto en Ucrania», argumentó.

MacLeod predijo que los precios de la energía «seguramente subirán», junto con las estimaciones de inflación de Estados Unidos.

«Los rendimientos de los bonos subirán, la renta variable caerá», añadió.

El índice genera la primera «señal de compra definitiva» en 4 años

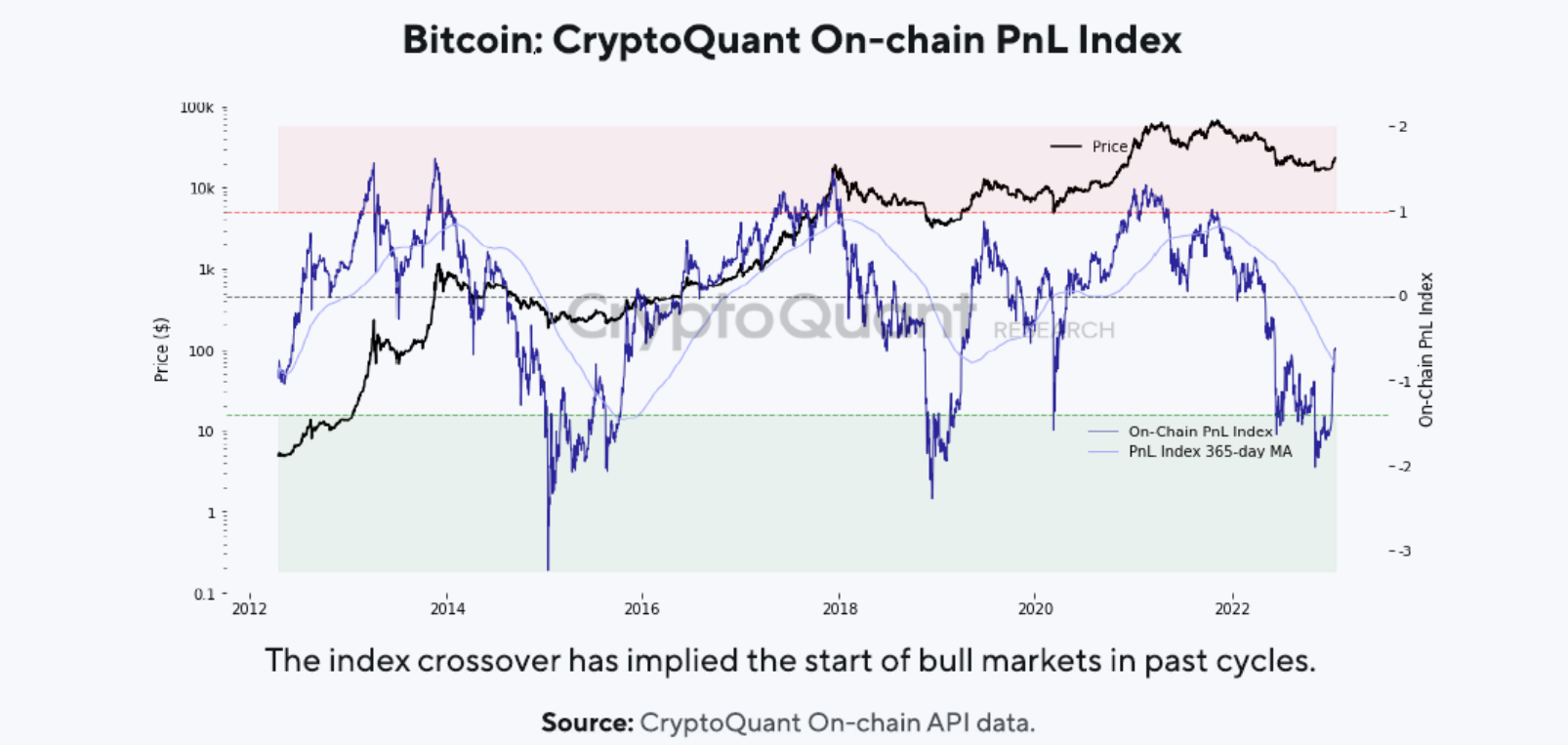

Si bien pocos expertos están dispuestos a declarar el fin del último mercado bajista de bitcoin, una métrica on-chain potencialmente está liderando el camino.

El Índice de Pérdidas y Ganancias (PnL) de la plataforma de análisis on-chain CryptoQuant ha emitido una «señal de compra definitiva» para BTC, la primera desde principios de 2019.

El Índice PnL tiene como objetivo proporcionar señales normalizadas de máximo y mínimo del ciclo utilizando datos combinados de otras tres métricas on-chain. Cuando su valor se eleva por encima de su media móvil de un año, se toma como una oportunidad de compra a largo plazo.

Esto ha ocurrido ahora con el movimiento alcista de enero del par BTC/USD, pero aunque CryptoQuant reconoce que la situación puede volverse bajista de nuevo, las implicaciones son claras.

«Aunque todavía es posible que el índice vuelva a caer, el Índice de Pérdidas y Ganancias de CryptoQuant ha emitido una señal de compra definitiva para BTC, que se produce cuando el índice (línea púrpura oscura) sube por encima de su media móvil de 365 días (línea púrpura clara)», escribió en una entrada de su blog junto a un gráfico explicativo.

“Históricamente, el cruce del índice ha señalado el comienzo de los mercados alcistas.”

CryptoQuant no es el único en observar raras recuperaciones en los datos on-chain, algunos de los cuales estuvieron ausentes durante todo el trayecto de bitcoin a máximos históricos tras el desplome del mercado COVID-19 de marzo de 2020.

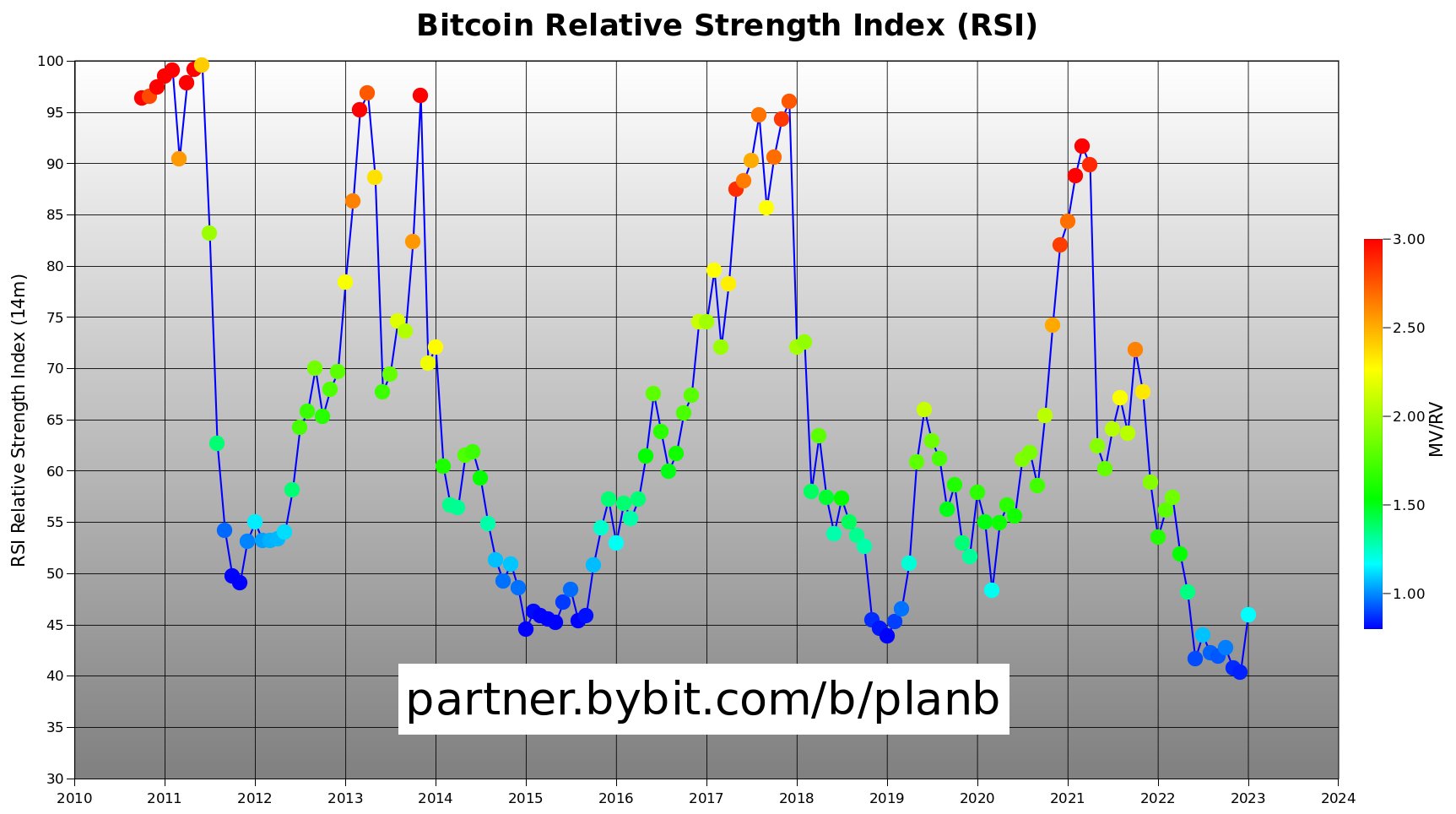

Entre ellos se encuentra el índice de fuerza relativa (RSI) de bitcoin, que ahora ha rebotado desde sus niveles más bajos de la historia.

PlanB, el creador de la familia stock-to-flow, que son modelos de predicción de precios de bitcoin, señaló que el último rebote desde mínimos macro en el RSI se produjo al final del anterior mercado bajista de bitcoin a principios de 2019.

Los hodlers de BTC se mantienen disciplinados

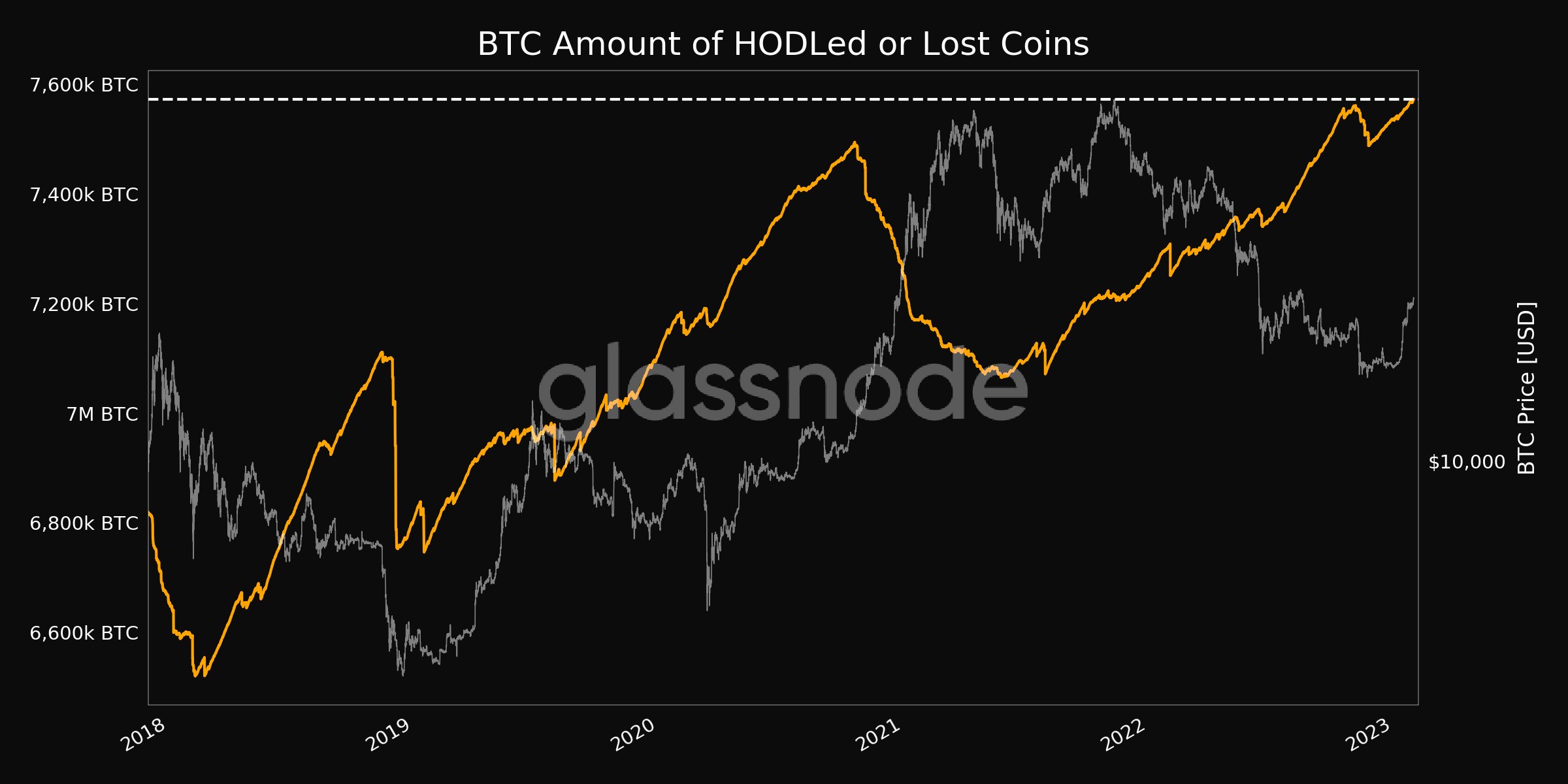

Contrariamente a lo esperado, la toma de ganancias masiva por parte del hodler promedio de bitcoin aún no ha comenzado.

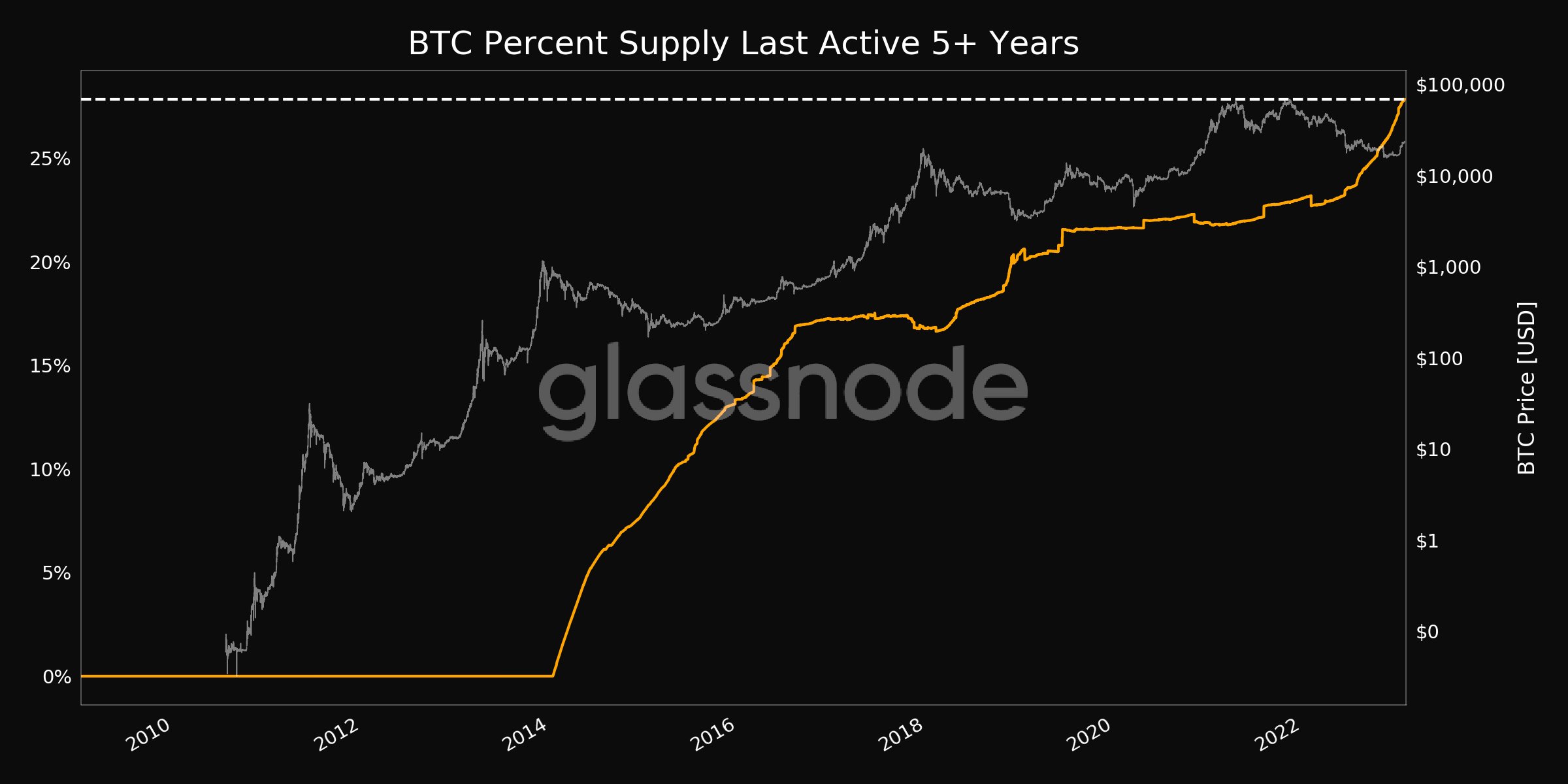

Los datos on-chain de Glassnode lo confirman: la oferta de BTC sigue envejeciendo a pesar de las recientes subidas de precio.

Las monedas inactivas en los monederos durante cinco años o más, como porcentaje de la oferta total, alcanzaron nuevos máximos históricos del 27.85% este fin de semana.

La cantidad de monedas hodled o perdidas -«grandes y viejos alijos» de BTC tradicionalmente inactivos- también ha alcanzado su nivel más alto en cinco años.

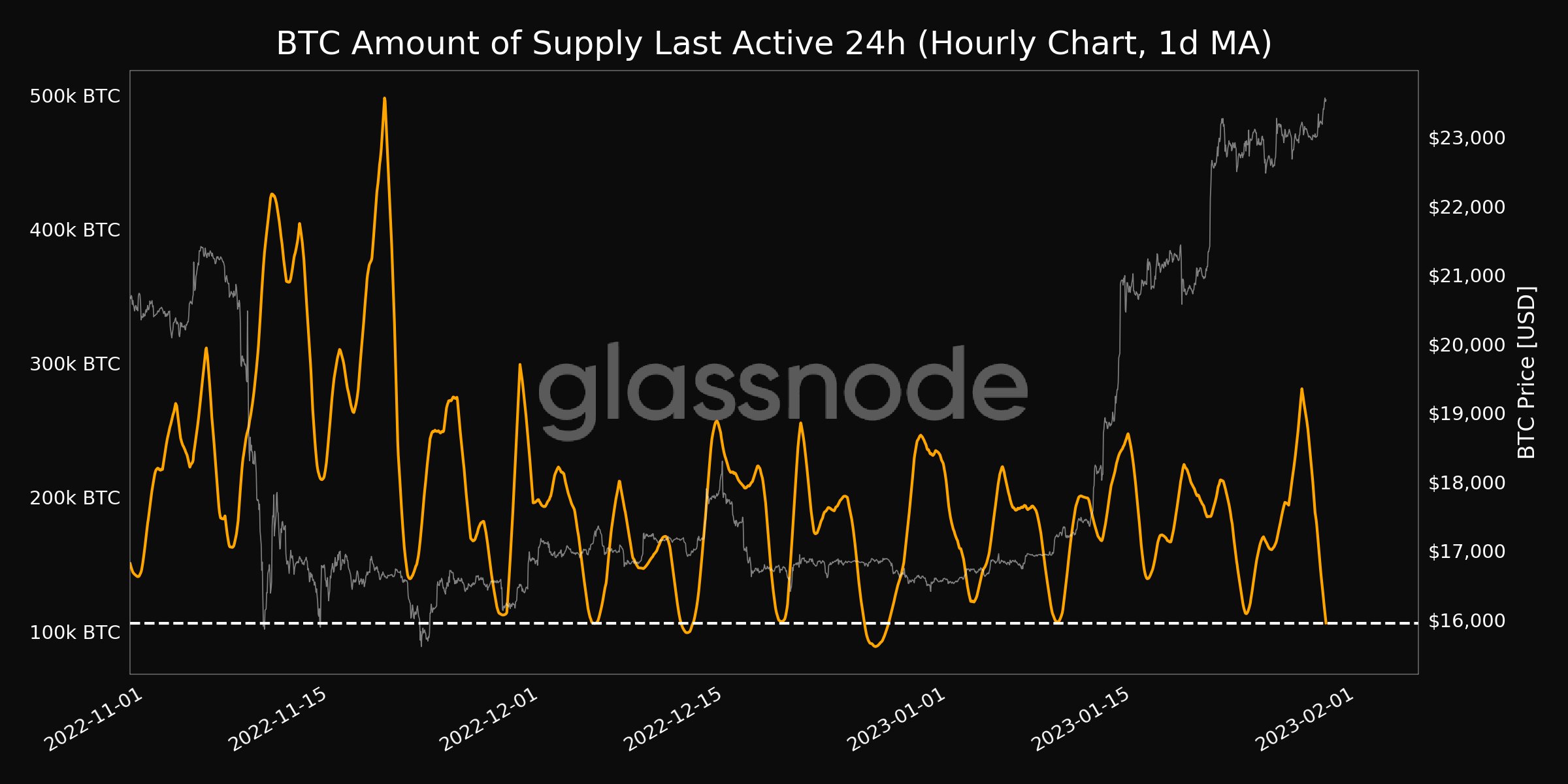

Por su parte, en plazos inferiores, la cantidad de la última oferta activa en las últimas 24 horas alcanzó mínimos de un mes el 29 de enero.

A pesar de esto, un sentimiento de «avaricia» está entrando rápidamente en la psique del mercado, especialmente entre los inversores recientes, advierten los datos de CryptoQuant.

Ha sido el sentimiento «más codicioso» desde que BTC llegó a USD 69,000

Lo que comenzó como incredulidad se convirtió en un caso perfecto de exuberancia del mercado a medida que bitcoin subía rápidamente, muestran datos no técnicos.

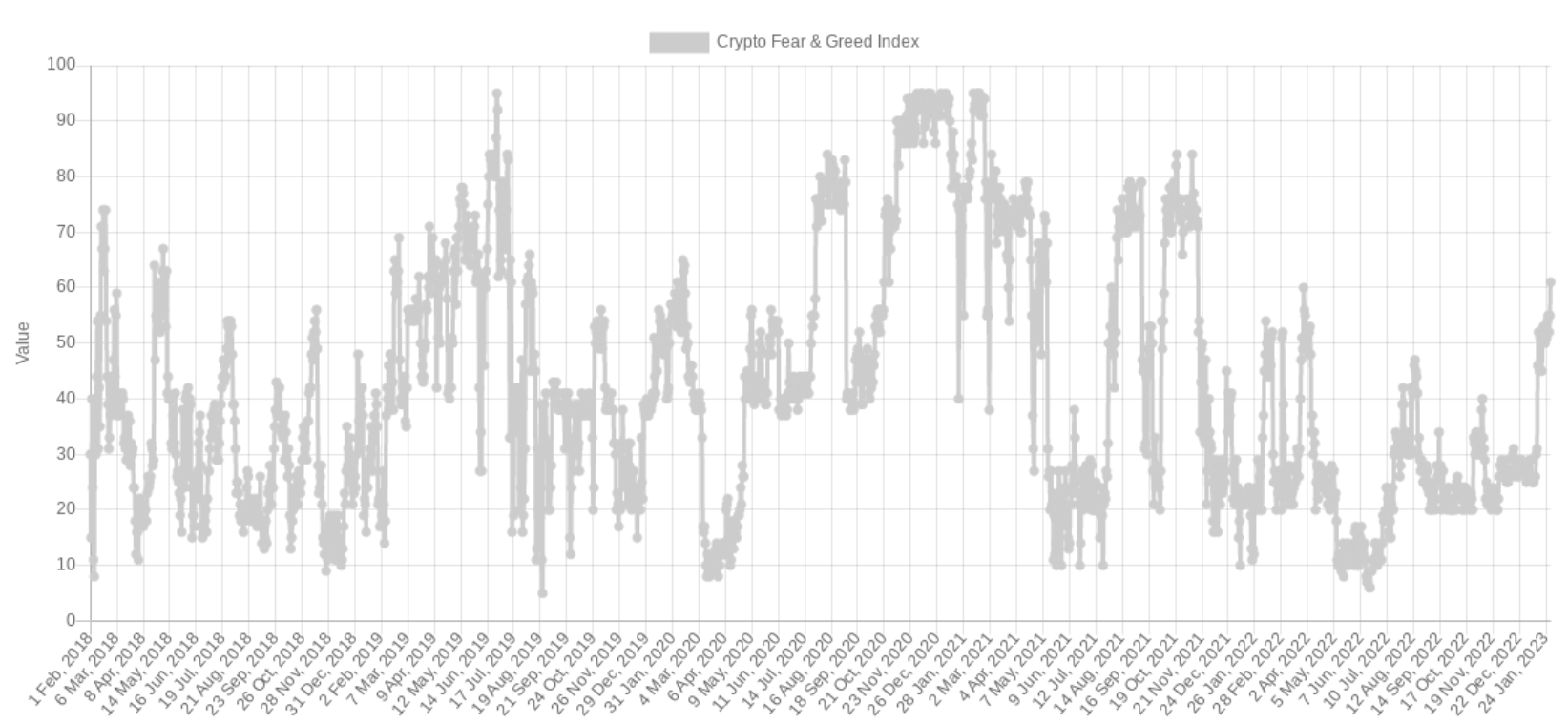

Según el Índice de Miedo y Avaricia de Criptomonedas, el clásico indicador de sentimiento del mercado de criptomonedas, el estado de ánimo entre los inversores de bitcoin y altcoins ahora es predominantemente de «codicia.»

El Índice, que divide el sentimiento en cinco categorías para identificar posibles máximos y mínimos irracionales del mercado, mide actualmente 55/100 en su escala normalizada.

Aunque todavía está lejos de sus extremos, esa puntuación marca el primer trayecto del Índice al territorio de la «codicia» desde marzo de 2022, y el más alto desde los máximos históricos de bitcoin de noviembre de 2021.

El 1 de enero de 2023, medía 26/100, menos de la mitad de su última lectura.

Sin embargo, medido por el miedo y la codicia, el sentimiento ha borrado las pérdidas de los colapsos de FTX y Terra LUNA.

En una reacción cautelosa, un colaborador de CryptoQuant advirtió que el sentimiento entre aquellos que acaban de entrar en el mercado se está haciendo eco de la atmósfera de principios de 2021, cuando el par BTC/USD estaba haciendo nuevos máximos históricos casi a diario.

«El sentimiento de los participantes on-chain a corto plazo de bitcoin (SOPR a corto plazo) ha alcanzado el nivel más codicioso desde enero de 2021», se lee en una publicación del blog, en referencia a la métrica de la relación de ganancias de salida gastada (SOPR).

“Si bien que el SOPR tenga tendencia por encima de 1 indica una tendencia alcista, el indicador está muy por encima de 1 en este momento y está demasiado estirado. Sin un aumento de las reservas de stablecoins en los exchanges al contado, el combustible alcista podría agotarse rápidamente.”

Entre otros usos, el SOPR ofrece información sobre cuándo los inversores de bitcoin pueden estar más inclinados a vender después de obtener ganancias.

Los puntos de vista, pensamientos y opiniones expresadas aquí son sólo de los autores y no necesariamente reflejan o representan los puntos de vista y opiniones de Cointelegraph.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión

Sigue leyendo: